あなたの1,000万円、気づけば価値は286万円に?FPが教える、知らないと損するお金の守り方・増やし方

「昔より給料は上がったはずなのに、なぜか生活が楽にならない…」

「子どもの教育費や老後を考えると、今の貯金だけで本当に足りるのか不安…」

40代を迎え、そんな漠然としたお金の不安を感じていませんか?

その不安の正体は、あなたの資産を静かに、しかし確実に蝕んでいる「インフレ」です。

FPとして断言します。長年のデフレに慣れてしまった日本人が、これまでと同じ感覚で「ただ銀行に貯金しているだけ」では、数十年後、資産価値が半分以下になるという厳しい現実が待っています。

この記事では、40代のリアルな貯金額データと、インフレがどれほど恐ろしいかを具体的なシミュレーションで示した上で、あなたの資産をインフレ地獄から守り、着実に増やしていくための具体的なアクションプランを徹底解説します。

この記事の内容は、以下の動画でも詳しく解説しています!

40代のリアルな貯金額と「インフレ」の残酷な現実

まず、ご自身の状況と世の中の現実を客観的に見てみましょう。金融広報中央委員会の調査によると、40代の貯金額の実態は以下のようになっています。

40代の金融資産保有額(2023年)

単身世帯

平均:559万円

中央値:53万円

二人以上世帯

平均:889万円

中央値:250万円

※より実態に近い「中央値」で見ることが重要です。

「自分は中央値より上だから安心」と思った方、注意してください。その貯金、何もしなければ、刻一刻とその価値を失っています。

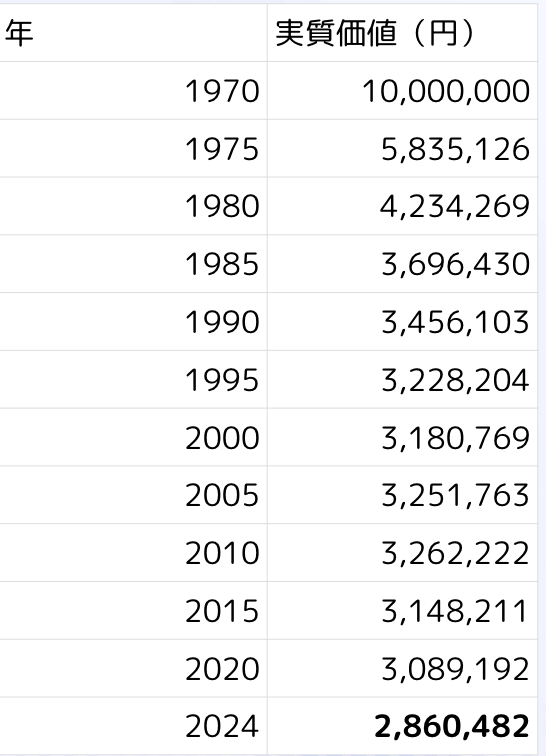

【衝撃シミュレーション】50年前の1,000万円が、今いくらの価値になったか?

インフレの恐ろしさを、具体的な数字で見てみましょう。もし、1970年に1,000万円をタンス預金していたら、そのお金の「実質的な価値(買えるモノの量)」は2024年にいくらになっていたでしょうか。

1970年の1,000万円、54年後の価値は?

出典:総務省統計局 消費者物価指数(CPI)を基に算出

答えは、わずか約286万円です。額面は1,000万円のままでも、買えるモノの量が1/3以下になってしまったのです。これが、「貯金はしているはずなのに、生活が楽にならない」と感じる最大の理由です。

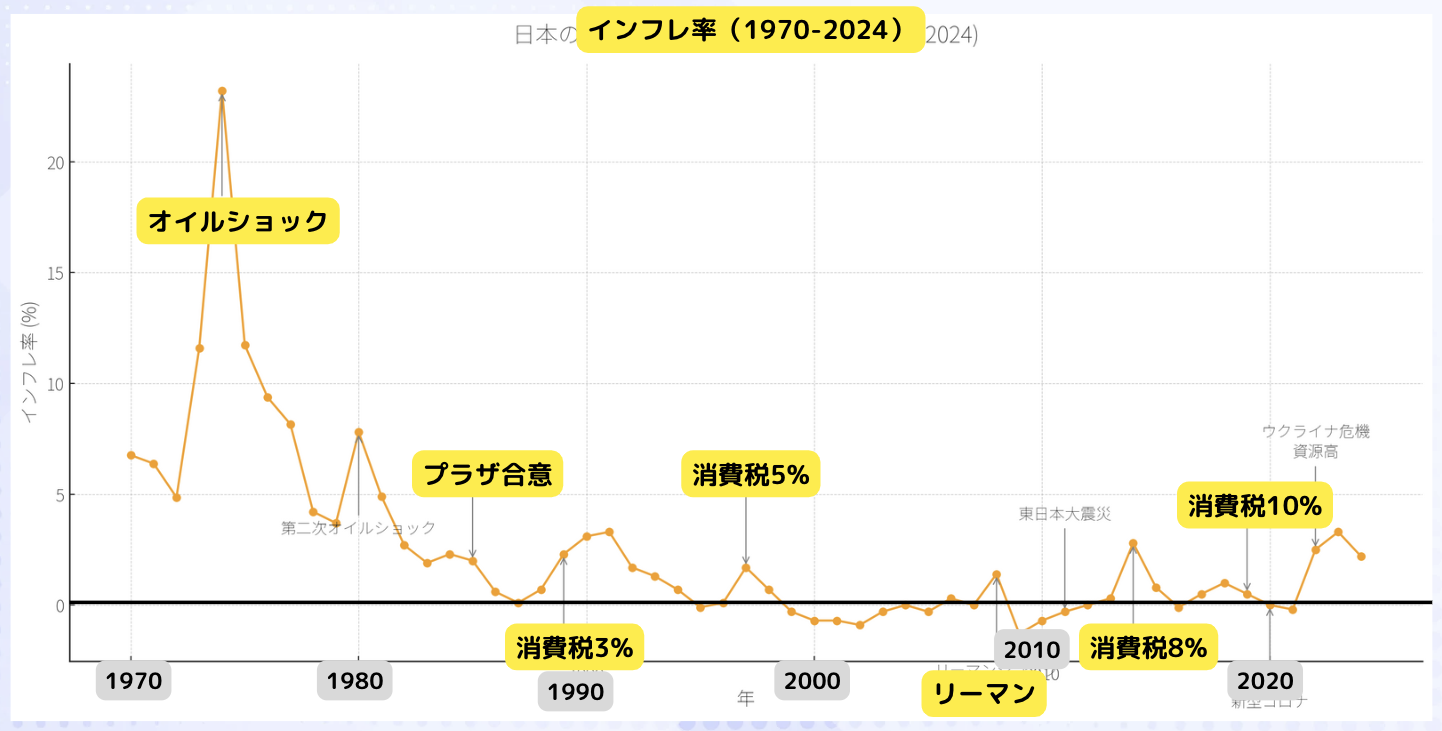

なぜ対策が必要?日本のインフレ史から学ぶべき教訓

「でも、日本はずっとデフレだったんじゃないの?」そう思う方も多いでしょう。確かに、日本は長い「失われた30年」を経験しました。しかし、歴史全体を見れば、そして世界を見渡せば、インフレこそが経済の通常状態なのです。

日本のインフレ率の推移(1970-2024)

オイルショック時の狂乱物価、バブル崩壊後の長いデフレ、そして近年のコストプッシュ型インフレと、時代によって大きく変動していることが分かります。

重要なのは、近年のインフレは「賃金が上がらないのに物価だけが上がる」という、国民の生活を直撃する最悪のインフレだということです。だからこそ、これまで以上に積極的な対策が不可欠なのです。

by まさとFP

では、どうすればいい?40代からでも間に合う「インフレ対策」の最適解

「もう40代だから手遅れかも…」そう思う必要は全くありません。65歳まで働くと考えても、まだ20年以上の時間があります。今から始めれば、十分に資産を守り、育てることが可能です。

その答えは、「現金以外の資産を持つ」こと。具体的には、インフレに強い株式に投資することです。

【衝撃シミュレーション②】もし、あの時S&P500に投資していたら?

先ほどと同じく、1970年に1,000万円を、今度は米国の代表的な株価指数であるS&P500に投資していたら、どうなっていたでしょうか。

1970年の1,000万円をS&P500に投資した場合…

※手数料や税金は考慮しない単純計算です。

結果は、なんと約72億円。もちろん、これは50年以上という長期間のシミュレーションであり、現実的ではない部分もあります。しかし、現金の価値が1/3以下に目減りしたのとは対照的に、株式はインフレをはるかに上回る成長を遂げたという事実は、何よりも雄弁です。

インフレ対策とは、難しいことではありません。現金だけでなく、株式や不動産、金といった「インフレに強い資産」にあなたのお金を分散させておくこと。その第一歩として、NISAなどを活用したインデックス投資が最適解なのです。

まとめ:40代の今こそ、行動を起こす最後のチャンス

最後に、この記事の要点をまとめます。

- 「貯金だけ」は最も危険な選択:何もしなければ、あなたの資産はインフレによって確実に価値を失い続ける。

- インフレは経済の通常状態:日本の長いデフレが異常だった。これからはインフレが当たり前の時代になる。

- 40代からでも遅くない:インフレ対策の最適解は、NISAなどを活用したインデックス投資。今すぐ始めるべき。

40代は、これまでの人生である程度の貯蓄があり、かつ、これからの人生のために行動を起こせる最後のチャンスとも言える重要な時期です。

「知らない」では済まされないインフレの現実を直視し、今日からあなたの大切な資産を守るための一歩を踏み出しましょう。

よくあるご質問(FPへの相談事例より)

- Q. 40代で貯金がほとんどありません。何から始めればいいですか?

- A. 焦る必要はありません。まずは「先取り貯蓄」の仕組みを作ることです。給料が入ったら、まず1万円でも2万円でも先に貯蓄・投資用の口座に移し、残ったお金で生活する習慣をつけましょう。そして、そのお金でNISAを活用し、S&P500や全世界株式のインデックスファンドを少額からでも積み立て始めることが、最も確実な第一歩です。

- Q. 投資は元本割れが怖いのですが、それでもやるべきですか?

- A. 短期的に見れば元本割れのリスクはあります。しかし、この記事で示した通り、長期的に見れば「何もしない(貯金だけ)」ことの方が、インフレによって資産価値が目減りする「確実なリスク」と言えます。15年以上の長期スパンで見れば、インデックス投資がマイナスになった歴史は過去にありません。短期的な値動きに一喜一憂せず、長期的な視点を持つことが重要です。

- Q. インフレ対策として、株以外にどんな資産がありますか?

- A. 株以外では、実物資産である「不動産」や「金(ゴールド)」も代表的なインフレ対策資産です。不動産は家賃収入というインカムを生み、金は世界的な経済不安の際に価値が上がる傾向があります。ただし、これらは株式投資よりも専門的な知識が必要になるため、まずはインデックス投資で土台を築き、余裕が出てきたら勉強を始めてみるのが良いでしょう。

あなたの投資判断を「なんとなく」から「確信」へ変えませんか?

「今日の株価変動の本当の理由は?」「この相場で、自分の長期戦略は正しいのだろうか?」

そんな疑問や不安に、プロの分析でお答えします。

今、LINEに登録いただいた方限定で、以下の情報を凝縮した

限定PDFレポートを【2週間に1回、無料】で継続的にお届けしています。

- リアルタイムの株価変動:その「なぜ?」を深掘り分析

- 長期投資家が知るべき、最新のマーケット考察

- あなたの資産効率を上げる、具体的なヒントと戦略

長期投資家にとって、資産効率をさらに高めるヒントが満載です。

✅ 今すぐLINEで限定PDFレポートを受け取る

赤坂ファイナンシャル株式会社 代表取締役

元大手企業勤務、3,000人以上の相談実績と著書『地味な投資で2000万円』を持つお金のプロ。ファイナンシャルプランナー、クレジットカードアドバイザー®として、難しい金融の話を初心者向けにわかりやすく解説しています。

主な実績

著書:『自由に生きるための 地味な投資で2000万円』

メディア出演:テレビ朝日「グッド!モーニング」、週刊SPA!、現代ビジネス、プレジデントオンライン等 多数

講演実績:一部上場企業、経営者団体など