「給料は上がらないのに、なぜか手取りが減っている…」

「年末調整ってよくわからないけど、会社がやってくれるから大丈夫でしょ?」

もし、あなたがこのように感じているなら、知らないうちに毎年数万円〜数十万円も損している可能性があります。

物価上昇や社会保険料の負担増、そして気づかれにくい「ステルス増税」により、私たちの手取りは確実に減っています。こんな時代だからこそ、会社員にとって税金の知識は、もはや一部の専門家だけのものではありません。自分の資産を守り、賢く増やすための必須スキルなのです。

この記事では、金融のプロであるFPが、複雑な所得税の仕組みを世界一わかりやすく解説。「自分の税金はどう決まるの?」という基本から、具体的な計算方法、そして会社員が使える合法的な節税術まで、あなたの「貯蓄力」を劇的にアップさせる方法を伝授します。

なぜ今、会社員に「税の知識」が必要不可欠なのか?

会社員の場合、毎月の給料から税金が天引き(源泉徴収)され、年末調整で精算が完了するため、税金について意識する機会はほとんどありません。しかし、その「おまかせ」の状態が、あなたの資産形成を妨げているとしたらどうでしょうか?

税金を知らない人

国や会社の言いなりに

お金を引かれ続ける…

税金を知っている人

使える制度をフル活用し

手取りを最大化できる!

例えば、政府は給与所得控除の額を年々見直しており、実質的な増税が進んでいます。こうした変化に気づかず、何もしなければ、あなたの手取りは減り続ける一方です。逆に、税金の仕組みを正しく理解すれば、国が用意してくれた「所得控除」という”割引クーポン”を最大限に活用し、手取りを増やすことができるのです。

所得税が決まる仕組み|最重要の「収入」と「所得」の違い

所得税の計算を理解する上で、まず絶対に押さえるべきなのが「収入」と「所得」の違いです。この2つを混同していると、税金の話は全く理解できません。

- 収入(年収):会社から支払われる給料やボーナスの総額。いわゆる「額面」のこと。

- 所得:収入から「必要経費」を差し引いた金額。実際に税金がかかる対象となる金額。

自営業者であれば、仕入れ代などの「実費の経費」を収入から引くことができます。一方、会社員には実費の経費がありません。その代わりに、年収に応じて一定額を経費として認めてくれる「給与所得控除」という仕組みがあります。

【計算式】

給与所得 = 年収(収入) – 給与所得控除

この「所得」の金額が小さいほど、支払う税金は少なくなります。まずはこの基本をしっかりと頭に入れておきましょう。

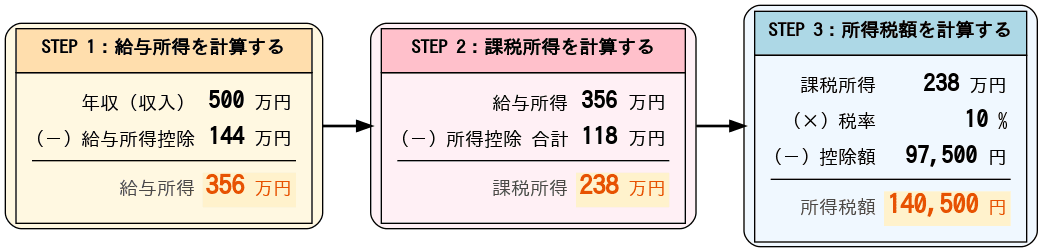

【3ステップで簡単】あなたの所得税はいくら?計算方法をFPが図解

「計算」と聞くと難しく感じるかもしれませんが、手順さえ分かれば誰でも計算できます。所得税は、以下の3ステップで計算します。

今回は、例として年収500万円、独身、社会保険料70万円、生命保険料控除・iDeCoなどは無しというモデルケースでシミュレーションしてみましょう。

Step1:給与所得を計算する(年収 – 給与所得控除)

まず、あなたの「年収」から、会社員の必要経費である「給与所得控除」を差し引きます。控除額は年収によって自動的に決まります。

| 給与等の収入金額 (A) | 給与所得控除額 |

|---|---|

| 〜1,625,000円 | 550,000円 |

| 1,625,001円〜1,800,000円 | 収入金額(A) × 40% – 100,000円 |

| 1,800,001円〜3,600,000円 | 収入金額(A) × 30% + 80,000円 |

| 3,600,001円〜6,600,000円 | 収入金額(A) × 20% + 440,000円 |

| 6,600,001円〜8,500,000円 | 収入金額(A) × 10% + 1,100,000円 |

| 8,500,001円〜 | 1,950,000円(上限) |

出典:国税庁 No.1410 給与所得控除

年収500万円の場合、上の表の「3,600,001円〜6,600,000円」に該当します。

給与所得控除額の計算

500万円 × 20% + 440,000円 = 144万円

給与所得の計算

500万円 (年収) – 144万円 (給与所得控除) = 356万円

Step2:課税所得を計算する(給与所得 – 所得控除)

次に、Step1で計算した給与所得から、個人の事情に応じて税負担を軽くしてくれる「所得控除」を差し引きます。ここが節税の最重要ポイントです。

所得控除は、iDeCoやふるさと納税、生命保険への加入など、自ら行動しないと適用されないものがほとんどです。つまり、知っているか知らないかで、納税額に大きな差が生まれるのです。

所得控除には様々な種類がありますが、多くの会社員に関係する代表的なものは以下の通りです。

| 所得控除の種類 | 内容 |

|---|---|

| 基礎控除 | 全員が一律で受けられる控除(合計所得2,400万円以下で48万円) |

| 社会保険料控除 | 健康保険、厚生年金、雇用保険など、支払った社会保険料の全額 |

| 生命保険料控除 | 生命保険や医療保険、個人年金保険の保険料に応じて一定額(最大12万円) |

| 小規模企業共済等掛金控除 | iDeCo(個人型確定拠出年金)の掛金全額 |

| 寄附金控除 | ふるさと納税などで寄付した金額の一部 |

| 扶養控除 | 配偶者や子供、親族を養っている場合に適用 |

| 医療費控除 | 年間の医療費が10万円を超えた場合に適用(要確定申告) |

今回のモデルケースでは、基礎控除(48万円)と社会保険料控除(70万円)が適用されます。

所得控除 合計額の計算

48万円 (基礎控除) + 70万円 (社会保険料控除) = 118万円

課税所得の計算

356万円 (給与所得) – 118万円 (所得控除) = 238万円

この238万円が、最終的に税率をかける「課税所得」となります。

Step3:所得税額を計算する(課税所得 × 税率 – 控除額)

最後に、Step2で算出した課税所得に、所得税率を掛けて最終的な税額を決定します。所得税は、所得が多いほど税率が高くなる「累進課税」が採用されています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 195万円以下 | 5% | 0円 |

| 195万円超 330万円以下 | 10% | 97,500円 |

| 330万円超 695万円以下 | 20% | 427,500円 |

| 695万円超 900万円以下 | 23% | 636,000円 |

| 900万円超 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円超 4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

出典:国税庁 No.2260 所得税の税率

課税所得238万円の場合、上の表の「195万円超 330万円以下」に該当します。

所得税額の計算

238万円 (課税所得) × 10% (税率) – 97,500円 (控除額) = 140,500円

以上で計算は完了です!年収500万円(独身・社会保険料70万円)の人の所得税額は、年間140,500円となりました。

もしこの人が、iDeCoに月2万円(年24万円)を拠出していたらどうなるでしょう?

iDeCoの掛金は全額が所得控除(小規模企業共済等掛金控除)の対象になります。

課税所得:238万円 – 24万円 = 214万円

所得税額:214万円 × 10% – 97,500円 = 116,500円

その差は 年間24,000円! iDeCoは将来のための資産形成をしながら、同時に税金を安くできる非常に優れた制度です。

「年末調整」と「確定申告」の違い、正しく理解してる?

税金の精算方法として「年末調整」と「確定申告」という言葉を聞いたことがあると思います。この2つの違いを理解しておくことも重要です。

年末調整

会社がやってくれる簡単な税金精算手続き。

会社員は、生命保険料控除や基礎控除などを申告するだけで、会社が1年間の所得税の過不足を計算し、精算してくれます。毎月天引きされていた税金(源泉徴収税)が多すぎれば還付され、少なければ追加で徴収されます。

確定申告

自分で税務署に税金を申告・納税する手続き。

自営業者やフリーランスが行う手続きですが、会社員でも以下のような場合は確定申告が必要です。

- 年収が2,000万円を超える

- 副業の所得が20万円を超える

- 医療費控除やふるさと納税(ワンストップ特例未使用)を利用する

- 初年度の住宅ローン控除を申請する

特に医療費控除やふるさと納税(ワンストップ特例を使わない場合)は、年末調整では対応できないため、自分で確定申告をしないと税金の還付を受けられません。心当たりのある方は、必ず確定申告を行いましょう。

本日のまとめ|税の知識は最強の”貯蓄術”

今回は、会社員が知っておくべき所得税の基本と計算方法について解説しました。

- 会社員でも「税の知識」を身につけることで、手取りを増やすことは可能。

- 所得税は「(年収 – 給与所得控除 – 所得控除)× 税率 – 控除額」で計算される。

- 節税の最大のカギは「所得控除」。iDeCoやふるさと納税などを活用しよう。

- 年末調整で完結しない控除(医療費控除など)は、自分で確定申告が必要。

税金は「難しい」「関係ない」と避けるのではなく、自分の資産を守るための「武器」として向き合うことが、これからの時代を賢く生き抜くための第一歩です。

よくある質問(Q&A)

Q. パートタイマーの所得税はどうなりますか?

A. パートタイマーの方も、年収に応じて所得税がかかります。ただし、年収103万円以下であれば、給与所得控除(55万円)と基礎控除(48万円)を差し引くと課税所得が0円になるため、所得税はかかりません。これが「103万円の壁」と呼ばれるものです。これを超えると所得税の納税義務が発生します。

Q. 副業で収入がある場合、どうすればいいですか?

A. 副業で得た所得(収入から経費を引いた額)が年間20万円を超える場合は、会社員でも確定申告が必要です。副業の所得は「雑所得」または「事業所得」として、本業の給与所得と合算して税額を計算します。申告を怠ると追徴課税などのペナルティがあるので注意しましょう。

Q. 「住民税」は所得税とどう違うのですか?

A. 所得税は国に納める「国税」、住民税は都道府県や市区町村に納める「地方税」です。計算の基本的な仕組みは似ていますが、税率や控除額が異なります。住民税は前年の所得に対して課税され、税率は所得にかかわらず一律約10%です。所得税の確定申告や年末調整を行えば、その情報が自治体に連携されるため、別途住民税の申告をする必要は基本的にありません。