「自分に合った生命保険って、結局どれ?」

「営業の人に勧められるがまま入ったけど、このままで大丈夫かな…」

生命保険は、住宅の次に高い買い物と言われるほど、人生に大きな影響を与える金融商品です。しかし、あまりに複雑で分かりにくいため、多くの方が「なんとなく」で選んでしまい、気づかぬうちに数百万単位で損をしているケースが後を絶ちません。

こんにちは。ファイナンシャルプランナーの【社長のお名前】です。私はこれまで数多くのご家庭の保険相談に乗ってきましたが、ほとんどの方が**“ある重要なポイント”**を見落としていました。

この記事では、元保険営業という裏側を知るFPの視点から、生命保険で損しないための「選び方の全知識」を、初心者の方にも分かりやすく徹底解説します。この記事を最後まで読めば、あなたは**「保険会社の営業担当者よりも保険に詳しいレベル」**になり、自信を持って最適な保険を選べるようになります。

【結論】保険選びで最重要なのに9割が見落とす「払込期間」の罠

いきなり結論からお伝えします。生命保険を選ぶ上で、保障内容と同じくらい、いえ、それ以上に重要なのが「保険料の払込期間」です。

しかし、ほとんどの方が月々の保険料の安さだけを見て、生涯で支払う総額が2倍近くも高くなる「終身払い」を選んでしまっています。まずはこの衝撃の事実をご覧ください。

【衝撃比較】払込期間だけで総支払額はこうも変わる!

例えば、30歳男性が同じ内容の一生涯保障の医療保険に加入した場合のシミュレーションです。

| 項目 | Aプラン:短期払い(60歳払済) | Bプラン:終身払い |

|---|---|---|

| 月々の保険料 | 6,500円 | 3,800円 |

| 払込期間 | 30年間 (60歳まで) | 一生涯 (平均余命85歳と仮定) |

| 保険料支払総額 | 234万円 | 250.8万円 |

※上記はあくまで一例です。商品や年齢・性別によって保険料は異なります。

いかがでしょうか。月々の支払いは「終身払い」の方が安く見えますが、60歳以降もずっと払い続けるため、最終的な支払総額では「短期払い」の方が16.8万円も安くなります。もし90歳、100歳と長生きすれば、その差はさらに開きます。

理由はシンプルで、月々の保険料が安く見えるため、お客様に提案しやすく契約に繋がりやすいからです。しかし、お客様の生涯にわたる総支払額で考えた場合、必ずしも最善の選択とは言えません。このカラクリを知っているか知らないかで、あなたの将来の手取りは何百万円も変わってくるのです。

後悔しない保険選びの基本|FPが教える3ステップ

「払込期間が重要なのはわかったけど、そもそも保険のことがよくわからない…」という方もご安心ください。保険選びは、以下の3つのステップで考えれば、決して難しくありません。

- STEP1:なぜ保険が必要か?目的を明確にする

(万が一の生活費、教育費、老後資金など) - STEP2:どのくらいの保障が必要か?必要保障額を計算する

(過不足のない金額を設定する) - STEP3:どんな種類の保険で備えるか?最適な保険を選ぶ

(掛け捨て or 積立)

STEP1:目的を明確にする(誰のために、何のために?)

保険選びで最も大切なのは「目的」です。あなたが保険で備えたいリスクは何でしょうか?

- 自分にもしものことがあった時、残された家族の生活費(死亡保障)

- 病気やケガで働けなくなった時の、自分の生活費や治療費(医療保障・就業不能保障)

- 将来の子供の教育資金(学資保険)

- ゆとりあるセカンドライフのための老後資金(個人年金保険)

目的が曖昧なまま保険に入ると、不要な保障に高い保険料を払い続けることになりかねません。

STEP2:必要保障額を計算する

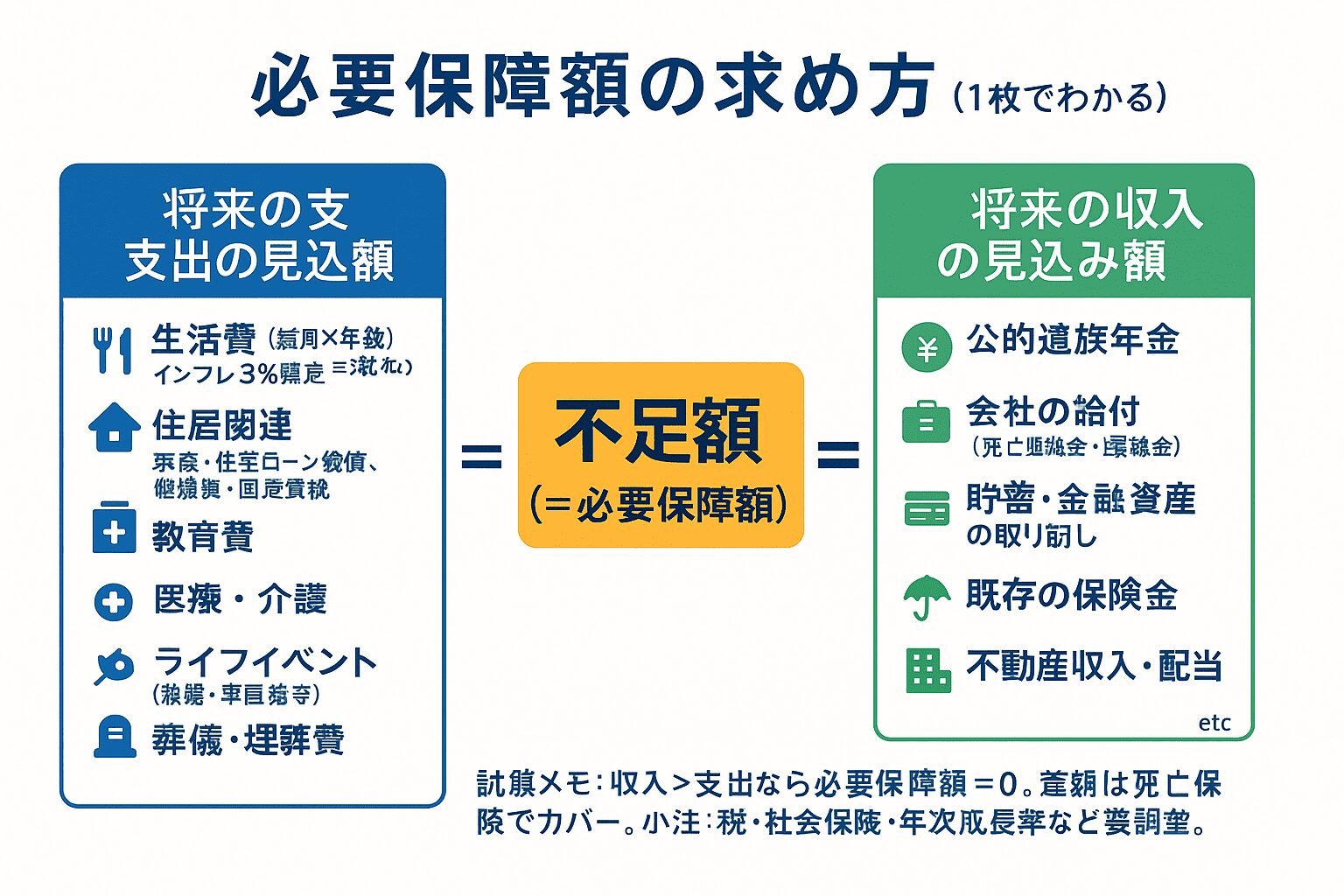

目的が決まったら、次に「いくら必要か」を計算します。例えば、働き手の夫に万が一のことがあった場合、以下のようにお金の出入りを計算します。

この「不足額」が、あなたが保険で備えるべき「必要保障額」の目安です。FPに相談すれば、社会保障(遺族年金など)も考慮した、より正確な金額を算出できます。

STEP3:最適な保険の種類を選ぶ(掛け捨て vs 積立)

保険は大きく分けて「掛け捨て型」と「積立型」の2種類があります。それぞれのメリット・デメリットを理解し、目的に合わせて選びましょう。

掛け捨て型の特徴

メリット:

保険料が安い。少ない負担で大きな保障を確保できる。

デメリット:

解約返戻金や満期保険金がない(または非常に少ない)。

こんな人におすすめ:

・子供が独立するまでの一定期間だけ、大きな死亡保障が欲しい人

・とにかく保険料を抑えたい人

積立型の特徴

メリット:

保障と貯蓄を両立できる。解約時や満期時にお金が戻ってくる。

デメリット:

保険料が割高。早期解約すると元本割れするリスクがある。

こんな人におすすめ:

・保障を準備しながら、将来のためのお金も貯めたい人

・自分でコツコツ貯金するのが苦手な人

現在の低金利時代では、円建ての積立保険は貯蓄性が低くなっています。「保障は掛け捨て、貯蓄はNISAやiDeCo」というように、目的別に金融商品を使い分けるのが合理的です。ただし、外貨建て保険や変額保険など、高いリターンが期待できる積立保険もありますので、一概に「積立=悪」と決めつけず、専門家と相談しながら検討しましょう。

【ライフステージ別】あなたに最適な保険の組み合わせ診断

必要な保険は、年齢や家族構成によって大きく変わります。ここでは代表的なライフステージ別に、おすすめの保険の組み合わせをご紹介します。

【20代・独身】の場合

リスク:自身の病気やケガによる入院・手術。

考え方:高額な死亡保障は不要。まずは自分自身の医療費に備えることを最優先に。貯蓄が苦手なら積立型も選択肢。

おすすめの組み合わせ:

・医療保険(掛け捨て):入院日額5,000円〜1万円程度。保険料が安いうちに一生涯の保障を確保。

【30代・夫婦・子供1人】の場合

リスク:大黒柱の万が一、子供の教育費、自身の病気やケガ。

考え方:最も保障を手厚くすべき時期。万が一の際の生活費と教育費を合理的に確保する。

おすすめの組み合わせ:

・収入保障保険(掛け捨て):月額15万円保障など。子供の独立までの期間に限定し、保険料を抑える。

・医療保険/がん保険(掛け捨て):夫婦ともに加入。短期払いで老後の負担をなくす。

・学資保険 or 低解約返戻金型終身保険(積立):教育資金を着実に準備。

【40代〜50代・子育て終盤】の場合

リスク:老後資金、生活習慣病、介護。

考え方:子供の独立が見え、次は自分たちの老後。死亡保障を減額し、介護や年金にシフト。

おすすめの組み合わせ:

・保険の見直し:子供の独立に合わせ、高額な死亡保障を減額または解約。

・個人年金保険(積立):公的年金に上乗せする私的年金を準備。

・介護保険:将来の介護費用に備える。

プロが教える!保険選びで絶対に失敗しないための7つのチェックリスト

最後に、保険会社や営業担当者と話す際に、カモにされないためのチェックリストを伝授します。これを知っているだけで、不利な契約を避けられます。

月々の保険料だけでなく、必ず「支払総額」を比較検討しましょう。

子供の独立までなど、本当に必要な期間だけに設定すれば保険料は安くなります。

更新のたびに保険料が上がる「更新型」は、長期的に見ると割高になるケースが多いです。一生涯保険料が変わらない「全期型」が基本です。

何年後に元本を超えるのか(返戻率が100%を超えるのか)を必ず確認しましょう。

特定の病気(がん・急性心筋梗塞・脳卒中)になった場合に、以降の保険料支払いが免除される重要な特約です。

一社専属の営業担当者は自社製品しか提案できません。複数の会社を扱う代理店やFPに相談しましょう。

ただ保険を売るだけでなく、あなたの家計や将来の夢まで考慮した提案をしてくれる専門家こそ、信頼できるパートナーです。

生命保険の選び方 Q&A

Q1. NISAやiDeCoと、保険はどう使い分ければいいですか?

A. 素晴らしい質問です。基本的な考え方は「保障は保険、貯蓄・投資はNISA/iDeCo」と役割分担することです。

保険はあくまで、万が一の際の経済的損失に備える「守り」のツールです。一方、NISAやiDeCoは、将来の資産を積極的に「増やす」ための攻めのツールです。それぞれの得意分野を活かして、バランスの取れたポートフォリオを組むことが重要です。具体的な配分については、お客様の資産状況やリスク許容度によって異なりますので、ぜひ一度ご相談ください。

Q2. ネット保険と対面販売の保険、どちらが良いですか?

A. それぞれにメリット・デメリットがあります。

ネット保険は人件費が少ない分、保険料が割安なのが最大のメリットです。一方、自分で保障内容をしっかり理解する必要があり、手続きもすべて自分で行います。

対面販売は、担当者に相談しながら自分に合ったプランを設計できるのがメリットですが、人件費が上乗せされる分、保険料は割高になる傾向があります。

金融知識に自信があり、シンプルな掛け捨て保険を求めるならネット保険、複雑な商品やライフプランニングを含めた総合的な相談をしたい場合は、信頼できるFPなど対面の専門家に相談するのがおすすめです。

Q3. 持病があると保険に入れないと聞きましたが、本当ですか?

A. いいえ、そんなことはありません。持病や既往症がある方向けの「引受基準緩和型医療保険」や、告知が不要な「無選択型医療保険」などがあります。ただし、通常の保険に比べて保険料が割高になったり、保障に条件が付いたりする場合があります。まずは通常の保険に加入できるか試してみて、難しい場合にこれらの保険を検討するのが良いでしょう。どのような選択肢があるか、専門家にご相談ください。

まとめ:最適な保険は、信頼できるパートナー探しから

今回は、生命保険の選び方について、払込期間の重要性を中心に解説しました。

- 保険選びで最も重要なのは「払込期間」。短期払いを選べば、総支払額を大幅に抑えられる。

- 「目的の明確化」「必要保障額の計算」「保険種類の選択」の3ステップで考える。

- ライフステージによって必要な保険は変わる。定期的な見直しが不可欠。

- 保険は複雑だからこそ、第三者の客観的な視点を持つ専門家(FP)に相談することが、結果的に時間とお金の節約に繋がる。

赤坂ファイナンシャル株式会社 代表取締役

元大手企業勤務、3,000人以上の相談実績と著書『地味な投資で2000万円』を持つお金のプロ。ファイナンシャルプランナー、クレジットカードアドバイザー®として、難しい金融の話を初心者向けにわかりやすく解説しています。

主な実績

著書:『自由に生きるための 地味な投資で2000万円』

メディア出演:テレビ朝日「グッド!モーニング」、週刊SPA!、現代ビジネス、プレジデントオンライン等 多数

講演実績:一部上場企業、経営者団体など