NISA・iDeCoだけでは不十分?資産の死角をなくす「3本の矢」戦略とは

こんにちは、まさとFPです。

10年以上にわたり、3000人以上の方のお金のご相談に乗ってきましたが、特に最近、優秀な方々ほど口にする共通の不安があります。

「新NISAもiDeCoも満額やっています。でも…」

「65歳で数千万円の金融資産があるだけ、という状態がどうも心もとないんです」

この感覚、非常に鋭く、そして重要です。それは、多くの方がまだ気づいていない、NISAやiDeCoといった「金融資産だけ」のポートフォリオが抱える”死角”に、無意識に感づいている証拠だからです。

この記事では、その「死角」を明確にした上で、私の提唱する盤石な資産形成のフレームワーク「3本の矢」戦略をご紹介します。なぜ、あなたのポートフォリオに今すぐ「不動産投資」というピースを加えるべきなのか、その本質がご理解いただけるはずです。

そもそも、NISA・iDeCoに潜む「3つの死角」とは?

念のためですが、NISAやiDeCoは全員がやるべき素晴らしい制度です。しかし、その特性を理解すると、カバーしきれない「3つの死角」が見えてきます。

死角1: キャッシュフローを生まない

NISAは、資産を取り崩すまで、あなたの銀行口座にお金を振り込んでくれません。評価額が増えても、現役時代の生活を楽にする力はないのです。

死角2: 資産拡大のスピードが遅い

投資できるのは、あくまで「自己資金」の範囲内。他人資本を活用する「レバレッジ」が効かないため、資産拡大のスピードには限界があります。

死角3: 「ペーパーアセット」に偏るリスク

資産のすべてが株式や投資信託という「金融資産」に偏ることで、金融市場の暴落や、想定外のインフレに対する耐性が弱くなります。「実物資産」がない状態は、実はバランスが悪いのです。

【解決策】資産の死角をなくす「3本の矢」戦略

では、これらの死角を埋め、盤石な資産を築くにはどうすればいいのか?

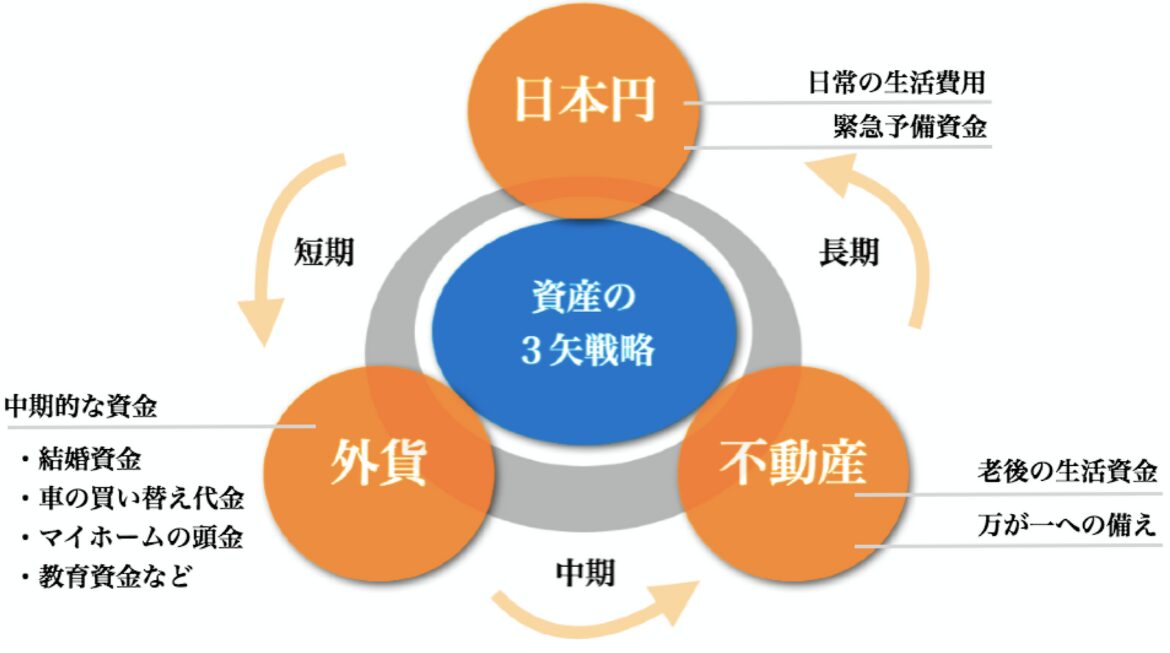

3000人以上の資産ポートフォリオを見てきた私が結論づけたのが、3種類のコア資産をバランス良く持つ「資産運用の3矢戦略」です。

資産運用の3矢戦略

経済的自由と精神的安定を両立させるためのポートフォリオ戦略です。

- 第1の矢:攻める資産(NISA・iDeCo)

未来の大きなリターンを目指す、ポートフォリオの成長エンジン。 - 第2の矢:守る資産(保険)

不測の事態から生活を守るセーフティーネット。 - 第3の矢:土台となる資産(不動産)

節税・資産形成・安定収入の3つの力で経済的土台を築く。

多くの方は「第1の矢」に集中しがちですが、「第3の矢」を持つことで初めて土台が固まり、安心して「第1の矢」を育てられるのです。

第3の矢「不動産投資」が経済的土台を固める理由

私たちが提唱する都心の中古ワンルームマンション投資の本質は、目先の利益ではありません。それは、「節税効果」と「他人資本による資産形成」という、NISAにはない2つの強力なメリットを手に入れることにあります。

人生100年時代、最大のリスクの一つが「長生きリスク」、つまり老後資金が尽きてしまうリスクです。NISAで積み上げた金融資産も、取り崩せばいつか必ず底をつきます。

しかし、都心の優良な不動産はどうでしょうか?

ローン完済後は、家賃収入がそのままあなたの「私的年金」になります。そして現役時代は、給与所得と損益通算することで税負担を軽減する「節税」という大きな役割を果たしてくれるのです。

現役時代は節税、リタイア後は私的年金。これが不動産投資の真価です。

【相談事例】「3本の矢」で不安が解消した42歳・佐藤さんのケース

先日ご相談に来られた方の事例が、「3本の矢」の重要性をよく表しています。

佐藤さん(42歳): まさとさん、こんにちは。年収は750万円で、NISAとiDeCoは満額やっています。でも、65歳以降、資産が減っていく生活を考えると怖くて…。これで十分なのか、いつもモヤモヤしています。

まさとFP: 佐藤さん、素晴らしいですね。そのモヤモヤの正体は、ポートフォリオが「第1の矢(攻めの資産)」に偏りすぎている点です。そこで、「第3の矢(土台となる資産)」として、ポートフォリオに「都内の中古ワンルームマンション」を加えてみませんか?

【提案後の変化】

佐藤さんは、頭金20万円で2,500万円の中古ワンルームマンションを購入。ローン返済や経費を差し引くと、毎月のキャッシュフローはほぼトントンでした。(佐藤さんが進んだ具体的な購入の流れについては、こちらの記事で詳しく解説しています。)

しかし、彼はがっかりするどころか、むしろ安心したと言います。なぜなら、不動産所得の計算上生じる「会計上の赤字」を給与所得と損益通算することで、年間約10万円の所得税・住民税が還付(軽減)されたからです。

- 毎月の持ち出しはほぼないのに、年間トータルで見ると「節税効果」によって実質プラスの運用になっている。

- この「合法的な節税策」と、「ローン返済と共に自分の資産が着実に増えていく」という事実が、絶大な精神的余裕をもたらしました。

- NISAは「純粋に育てる資産」と割り切れ、心置きなく長期投資を続けられるようになったのです。

佐藤さんは今、攻めの第1の矢と、節税と資産形成という守りの第3の矢を手に入れ、以前のモヤモヤが嘘のように晴れやかな顔をされています。

【FPへのよくある質問】NISAと不動産投資の併用Q&A

3000人以上の相談に乗ってきた中で、NISAと不動産の併用について特によく頂く質問にお答えします。

A. そのお気持ちはよく分かります。しかし、不動産投資の価値は目先のキャッシュフローだけではありません。重要なのは「年間のトータルリターン」です。

例えば、毎月5千円のマイナスでも、年間では6万円の持ち出しです。しかし、節税効果で10万円の税金が戻ってくれば、年間収支は4万円のプラスになります。この「節税」という、NISAにはない強力なメリットで考えることが成功の鍵です。

A. はい、多くの場合で可能です。金融機関は住宅ローンと投資用ローンを別物として審査します。重要なのは「個人の返済能力」と「物件の収益性」です。特に私たちが扱う都心の中古ワンルームは物件の収益性が高いため、年収500万円前後の方でも、住宅ローンがあっても融資を受けられたケースは数多くあります。詳しいローン審査の秘訣や金利上昇リスクへの考え方も含め、諦める前に一度ご相談ください。

A. それは多くの方が抱く誤解です。不動産投資は、NISAのように毎月コツコツ自己資金を投入するのではなく、「最初に融資(レバレッジ)を活用して資産を手に入れる」という全く異なるアプローチです。佐藤さんのように、少ない自己資金(頭金20万円)で始められるケースも珍しくありません。「お金がないからできない」のではなく、「お金がない状態から抜け出すために」不動産投資という選択肢があるのです。

まとめ:あなたのポートフォリオ、「攻め」の資産に偏っていませんか?

この記事の要点です。

- NISA・iDeCoだけでは「キャッシュフロー」「レバレッジ」「実物資産」の3つの死角が生まれる。

- 解決策は「攻める資産(NISA)」「守る資産(保険)」「土台となる資産(不動産)」の3本の矢を持つこと。

- 不動産は現役時代の「節税」と、リタイア後の「私的年金」という2つの役割を果たす、盤石な経済的土台である。

- 目先のキャッシュフローではなく、節税効果を含めた「年間トータルリターン」で考えることが重要。

もしあなたが、かつての佐藤さんのように「NISAだけだと、何だかモヤモヤする…」と感じているなら、それはポートフォリオに「土台」が欠けているサインかもしれません。

次のステップとして、まずは「不動産投資の全体像」を掴んでみませんか?あなたの「第3の矢」を見つけるお手伝いができれば幸いです。

【LINE登録者限定】不動産投資で失敗する前に読みたい「スタートアップ・バイブル」を無料配布中

今、公式LINEに友だち登録していただくと、

【知識ゼロから始める不動産投資スタートアップ・バイブル(PDF)】

を無料でプレゼントいたします。

年間300件以上の資産相談に乗るFPが「これだけは押さえてほしい」という知識を、この一冊に凝縮。多忙な会社員でも、最短ルートで資産形成を始めるための”勝利の方程式”がわかります。

ご登録後、すぐにPDFをお受け取りいただけます。まずはこのガイドで、失敗しないための第一歩を踏み出してください。

赤坂ファイナンシャル株式会社 代表取締役

元大手企業勤務、3,000人以上の相談実績と著書『地味な投資で2000万円』を持つお金のプロ。ファイナンシャルプランナー、クレジットカードアドバイザー®として、難しい金融の話を初心者向けにわかりやすく解説しています。

主な実績

著書:『自由に生きるための 地味な投資で2000万円』

メディア出演:テレビ朝日「グッド!モーニング」、週刊SPA!、現代ビジネス、プレジデントオンライン等 多数

講演実績:一部上場企業、経営者団体など