- 「1,000万円の貯金、10年後には820万円の価値に…」この意味、分かりますか?

- 【超入門】インフレとは?あなたの貯金が「目減り」する本当の意味

- なぜ「実物資産」はインフレに強いのか?

- インフレ対策の王様。「不動産」が最強である3つの理由

- 【最重要リスク】「でも、空室になったら意味ないんじゃ…?」という疑問へのプロの回答

「1,000万円の貯金、10年後には820万円の価値に…」この意味、分かりますか?

こんにちは、まさとFPです。

コツコツと真面目に働き、節約を重ねて貯めてきた大切なお金。銀行の残高が増えていくのを見るのは、安心できる瞬間ですよね。しかし、もしその1,000万円の「価値」が、あなたの知らないうちにどんどん減っているとしたら…?

これは、大げさな話ではありません。今、日本で静かに、しかし確実に進行している「インフレ(インフレーション)」が引き起こす、紛れもない現実なのです。

この記事では、なぜ「銀行に預けているだけ」が最も危険なのか、そして、あなたの努力の結晶である資産をインフレから守り抜き、むしろ増やしていくための最強の盾、実物資産「不動産」の圧倒的な優位性について、専門家の視点から徹底的に解説します。

【超入門】インフレとは?あなたの貯金が「目減り」する本当の意味

インフレとは、一言でいえば「モノやサービスの値段が上がり、相対的にお金の価値が下がること」です。

例えば、昔100円で買えたリンゴが、今120円に値上がりしたとします。これは、リンゴの価値が上がったというより、100円でリンゴが買えなくなった=「円」の価値が下がったことを意味します。これが、あなたの貯金が「目減りする」正体です。

では、仮に毎年2%のインフレが続いた場合、あなたの1,000万円の価値(正確には、モノを買う力=購買力)は、将来どうなってしまうのでしょうか?

年2%のインフレで、1,000万円の価値はこう変わる

| 経過年数 | 1,000万円の購買力 |

|---|---|

| 現在 | 1,000万円 |

| 10年後 | 約820万円 |

| 20年後 | 約673万円 |

| 30年後 | 約552万円 |

※将来の購買力を現在価値に換算した場合の理論値

衝撃的ではないでしょうか?銀行の残高は1,000万円のままなのに、30年後には実質的に半分の価値しかなくなってしまう可能性があるのです。これが、「貯金だけしている人は、何もしなくても資産を失っている」と言われる理由です。

なぜ「実物資産」はインフレに強いのか?

では、どうすればインフレから資産を守れるのか。答えはシンプルです。

価値が下がっていく「お金(円)」で資産を持つのではなく、インフレと共に価値が上がっていく「モノ」で資産を持てばいいのです。

この「モノ」こそが、「実物資産(リアルアセット)」です。代表的なものに、不動産、金(ゴールド)、美術品などがあります。また、少額から始められるJ-REIT(不動産投資信託)も不動産に投資する一つの方法です。

インフレの時代には、現金や預金といった「金融資産」から、価値の保存が期待できる「実物資産」へ資産を移すこと(=インフレヘッジ)が、資産防衛の鉄則となります。

インフレ対策の王様。「不動産」が最強である3つの理由

実物資産の中でも、なぜ特に「不動産」がインフレ対策の王様だと言えるのでしょうか。それは、他の資産にはない、以下の3つの圧倒的な強みを兼ね備えているからです。

理由①:家賃収入もインフレに連動する(インカムの強み)

世の中の物価が上がれば、サービス料である「家賃」も上昇する傾向にあります。つまり、インフレになっても、家賃収入が増えることで資産の目減りを防げるのです。

これは、持っていても収益を生まない金(ゴールド)や美術品にはない、不動産ならではの大きなメリットです。

理由②:物件価格そのものも上昇しやすい(キャピタルの強み)

インフレで物価が上がれば、建物を建てるための建築資材費や人件費も上がります。土地の値段も上昇する傾向にあります。その結果、不動産そのものの資産価値も上昇しやすくなります。

これは、インフレに強いと言われる株式と考え方は同じですが、不動産は「家賃」という安定したインカムを生みながら、キャピタルゲインも狙える点が魅力です。

理由③:【決定的な差】融資(レバレッジ)を活用できる

これが、他のあらゆる資産に対する不動産の決定的な優位性です。金や株式を買うために、銀行は通常お金を貸してくれません。しかし、不動産は金融機関からの融資を活用して、自己資金の何倍もの規模の「実物資産」を所有することができます。これがいわゆる「レバレッジ効果」であり、少ない自己資金で効率的に資産を築くための鍵となります。

インフレで「円」の価値が下がるということは、裏を返せば、「借金(ローン残債)の実質的な価値も目減りする」ことを意味します。つまり、インフレは不動産オーナーにとって追い風になるのです。ただし、ローンを組む上では金利上昇のリスクもしっかりと理解しておく必要があります。

【最重要リスク】「でも、空室になったら意味ないんじゃ…?」という疑問へのプロの回答

ここまで不動産のメリットをお伝えしてきましたが、多くの方がこう思われたはずです。

「その家賃収入って、本当に入ってくるの?空室になったら、全部机上の空論じゃない?」

そのご指摘は、100%正しいです。不動産投資の最大の魅力である家賃収入は、入居者がいて初めて成立します。そして、この「空室リスク」こそが、初心者が最も恐れるべき、そして最も対策すべきリスクなのです。

空室になれば、当然ながら家賃収入はゼロ。それなのに、ローン返済や管理費・修繕積立金の支払いは待ってくれません。毎月数万円の「持ち出し」が発生してしまうのです。

では、どうすればこのリスクを最小化できるのか?プロが実践する、空室対策の要諦を3つお伝えします。

対策①:徹底的な「立地」の選定(空室対策の9割は購入前に決まる)

物件探しの鉄則は「自分が住みたいかどうか」ではなく、「10年後も他人が住みたいと思うか」で判断することです。具体的には、以下の点は最低限チェックすべきです。

- 都心へのアクセスが良好か(例:主要駅から30分圏内)

- 最寄り駅から徒歩10分以内か

- 周辺にコンビニやスーパーなど、生活利便施設が揃っているか

こうした「賃貸需要が底堅い」エリアで、プロの視点で優良物件を見極めること。これが何よりも重要な対策です。

対策②:「入居者付けに強い」管理会社の選択

物件選びと同じくらい重要なのが、購入後の物件管理を任せるパートナー(管理会社)選びです。どんなに良い物件でも、管理会社の力が弱ければ入居者は決まりません。

見るべきは、そのエリアでの客付け実績や、平均の空室期間です。地元の賃貸業者と強いネットワークを持ち、退去後すぐに次の入居者を決める力のある会社と組むことが、空室期間を最短にする鍵となります。

対策③:時代に合わせた「設備」への投資

無料インターネットや宅配ボックス、モニター付きインターホンなど、現代の入居者が「あって当たり前」と感じる設備は惜しまず導入するべきです。こうした少しの投資が、周辺の競合物件との差別化に繋がり、安定した入居率を維持してくれます。

空室リスクは確かに怖いですが、それは「対策を知らない」からです。正しい知識を持って、信頼できるプロと組めば、限りなくコントロールできるリスクなのです。

【まさとFPの相談事例】貯金3,000万円でもインフレに怯えていた鈴木さんご夫妻

鈴木さん夫妻(38歳)

まさとさん、私たちは共働きで、世帯年収は1,100万円ほどです。一生懸命貯金して、預金残高は3,000万円を超えました。でも、最近の物価高で、この3,000万円がただ銀行に眠っているだけでいいのか、急に怖くなってしまって…。NISAは少しやっていますが、大半が現金です。どうすればいいでしょうか?

まさとFP

鈴木さん、素晴らしい資産を築かれましたね。しかし、その資産構成は、残念ながらインフレに対して非常に無防備な状態と言えます。円安や物価上昇が進むと、資産価値はどんどん目減りしてしまいます。

そこで、まずは資産の一部を、インフレに強い「実物資産」へシフトすることを考えてみませんか?例えば、自己資金20万円を頭金に、金融機関から融資を受けて2,800万円の都内中古マンションを1戸購入する、といった方法です。

【提案後の変化】

鈴木さんご夫妻は、FPのアドバイスのもと、資産ポートフォリオに「実物資産」を加えることを決意しました。

ご主人はこう仰います。「以前は物価上昇のニュースを見ると憂鬱になりました。でも今は『世の中のモノの値段が上がるなら、僕らが持っている東京の不動産の価値も上がっているはずだ』と考えられるようになり、むしろ心穏やかでいられます。この精神的な安心感は、お金以上の価値がありました」

まとめ:あなたの努力を、インフレに奪わせないために

この記事でお伝えしたかったことは、シンプルです。

- インフレの時代に、「貯金だけ」をしているのは、資産価値を自ら減らしているのと同じであること。

- インフレから資産を守るには、価値が下がっていく「円」を、価値が上がっていく「実物資産」に変える必要があること。

- そして、実物資産の中でも、「家賃収入」と「レバレッジ」という二つの武器を持つ「不動産」こそが、最強のインフレ対策であること。

- ただし、その根幹である家賃収入を安定させるには、「空室リスク」への正しい知識と対策が不可欠であること。

あなたが懸命に働いて築いた大切な資産。その価値をインフレに奪わせず、未来へつないでいくために、今こそ資産の一部を「不動産」という堅牢な砦に移すことを、真剣に検討してみてはいかがでしょうか。

NISA・iDeCoだけでは不十分?資産の死角をなくす「3本の矢」戦略とは

こんにちは、まさとFPです。

10年以上にわたり、3000人以上の方のお金のご相談に乗ってきましたが、特に最近、優秀な方々ほど口にする共通の不安があります。

「新NISAもiDeCoも満額やっています。でも…」

「65歳で数千万円の金融資産があるだけ、という状態がどうも心もとないんです」

この感覚、非常に鋭く、そして重要です。それは、多くの方がまだ気づいていない、NISAやiDeCoといった「金融資産だけ」のポートフォリオが抱える”死角”に、無意識に感づいている証拠だからです。

この記事では、その「死角」を明確にした上で、私の提唱する盤石な資産形成のフレームワーク「3本の矢」戦略をご紹介します。なぜ、あなたのポートフォリオに今すぐ「不動産投資」というピースを加えるべきなのか、その本質がご理解いただけるはずです。

そもそも、NISA・iDeCoに潜む「3つの死角」とは?

念のためですが、NISAやiDeCoは全員がやるべき素晴らしい制度です。しかし、その特性を理解すると、カバーしきれない「3つの死角」が見えてきます。

死角1: キャッシュフローを生まない

NISAは、資産を取り崩すまで、あなたの銀行口座にお金を振り込んでくれません。評価額が増えても、現役時代の生活を楽にする力はないのです。

死角2: 資産拡大のスピードが遅い

投資できるのは、あくまで「自己資金」の範囲内。他人資本を活用する「レバレッジ」が効かないため、資産拡大のスピードには限界があります。

死角3: 「ペーパーアセット」に偏るリスク

資産のすべてが株式や投資信託という「金融資産」に偏ることで、金融市場の暴落や、想定外のインフレに対する耐性が弱くなります。「実物資産」がない状態は、実はバランスが悪いのです。

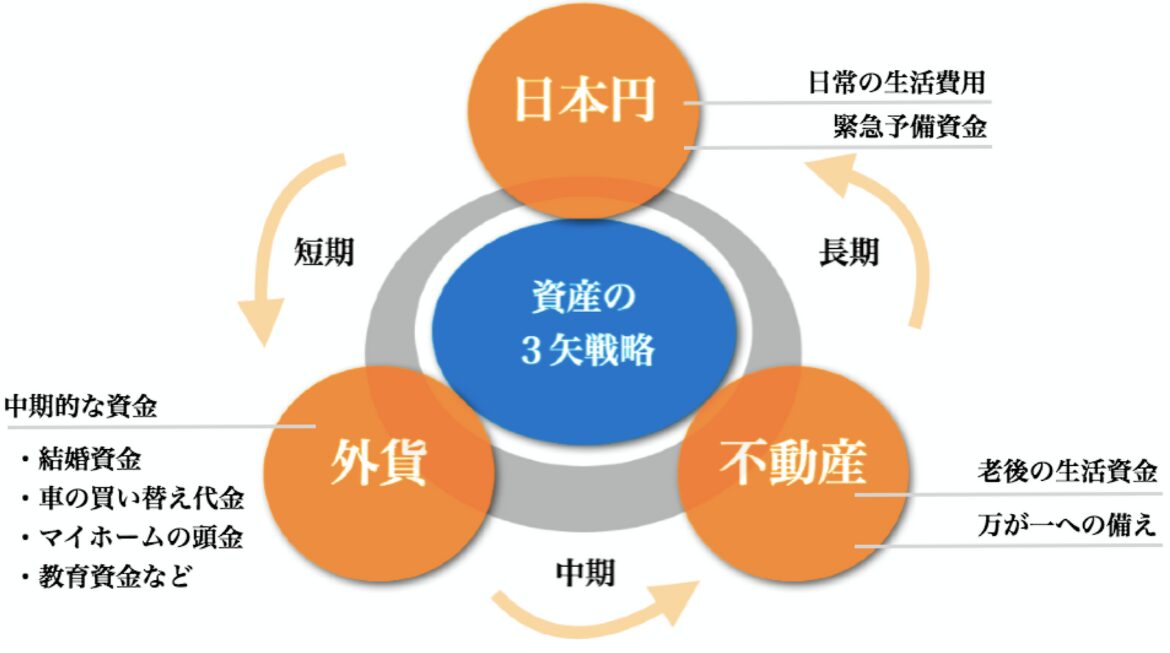

【解決策】資産の死角をなくす「3本の矢」戦略

では、これらの死角を埋め、盤石な資産を築くにはどうすればいいのか?

3000人以上の資産ポートフォリオを見てきた私が結論づけたのが、3種類のコア資産をバランス良く持つ「資産運用の3矢戦略」です。

資産運用の3矢戦略

経済的自由と精神的安定を両立させるためのポートフォリオ戦略です。

- 第1の矢:攻める資産(NISA・iDeCo)

未来の大きなリターンを目指す、ポートフォリオの成長エンジン。 - 第2の矢:守る資産(保険)

不測の事態から生活を守るセーフティーネット。 - 第3の矢:土台となる資産(不動産)

節税・資産形成・安定収入の3つの力で経済的土台を築く。

多くの方は「第1の矢」に集中しがちですが、「第3の矢」を持つことで初めて土台が固まり、安心して「第1の矢」を育てられるのです。

第3の矢「不動産投資」が経済的土台を固める理由

私たちが提唱する都心の中古ワンルームマンション投資の本質は、目先の利益ではありません。それは、「節税効果」と「他人資本による資産形成」という、NISAにはない2つの強力なメリットを手に入れることにあります。

人生100年時代、最大のリスクの一つが「長生きリスク」、つまり老後資金が尽きてしまうリスクです。NISAで積み上げた金融資産も、取り崩せばいつか必ず底をつきます。

しかし、都心の優良な不動産はどうでしょうか?

ローン完済後は、家賃収入がそのままあなたの「私的年金」になります。そして現役時代は、給与所得と損益通算することで税負担を軽減する「節税」という大きな役割を果たしてくれるのです。

現役時代は節税、リタイア後は私的年金。これが不動産投資の真価です。

【相談事例】「3本の矢」で不安が解消した42歳・佐藤さんのケース

先日ご相談に来られた方の事例が、「3本の矢」の重要性をよく表しています。

佐藤さん(42歳): まさとさん、こんにちは。年収は750万円で、NISAとiDeCoは満額やっています。でも、65歳以降、資産が減っていく生活を考えると怖くて…。これで十分なのか、いつもモヤモヤしています。

まさとFP: 佐藤さん、素晴らしいですね。そのモヤモヤの正体は、ポートフォリオが「第1の矢(攻めの資産)」に偏りすぎている点です。そこで、「第3の矢(土台となる資産)」として、ポートフォリオに「都内の中古ワンルームマンション」を加えてみませんか?

【提案後の変化】

佐藤さんは、頭金20万円で2,500万円の中古ワンルームマンションを購入。ローン返済や経費を差し引くと、毎月のキャッシュフローはほぼトントンでした。(佐藤さんが進んだ具体的な購入の流れについては、こちらの記事で詳しく解説しています。)

しかし、彼はがっかりするどころか、むしろ安心したと言います。なぜなら、不動産所得の計算上生じる「会計上の赤字」を給与所得と損益通算することで、年間約10万円の所得税・住民税が還付(軽減)されたからです。

- 毎月の持ち出しはほぼないのに、年間トータルで見ると「節税効果」によって実質プラスの運用になっている。

- この「合法的な節税策」と、「ローン返済と共に自分の資産が着実に増えていく」という事実が、絶大な精神的余裕をもたらしました。

- NISAは「純粋に育てる資産」と割り切れ、心置きなく長期投資を続けられるようになったのです。

佐藤さんは今、攻めの第1の矢と、節税と資産形成という守りの第3の矢を手に入れ、以前のモヤモヤが嘘のように晴れやかな顔をされています。

【FPへのよくある質問】NISAと不動産投資の併用Q&A

3000人以上の相談に乗ってきた中で、NISAと不動産の併用について特によく頂く質問にお答えします。

A. そのお気持ちはよく分かります。しかし、不動産投資の価値は目先のキャッシュフローだけではありません。重要なのは「年間のトータルリターン」です。

例えば、毎月5千円のマイナスでも、年間では6万円の持ち出しです。しかし、節税効果で10万円の税金が戻ってくれば、年間収支は4万円のプラスになります。この「節税」という、NISAにはない強力なメリットで考えることが成功の鍵です。

A. はい、多くの場合で可能です。金融機関は住宅ローンと投資用ローンを別物として審査します。重要なのは「個人の返済能力」と「物件の収益性」です。特に私たちが扱う都心の中古ワンルームは物件の収益性が高いため、年収500万円前後の方でも、住宅ローンがあっても融資を受けられたケースは数多くあります。詳しいローン審査の秘訣や金利上昇リスクへの考え方も含め、諦める前に一度ご相談ください。

A. それは多くの方が抱く誤解です。不動産投資は、NISAのように毎月コツコツ自己資金を投入するのではなく、「最初に融資(レバレッジ)を活用して資産を手に入れる」という全く異なるアプローチです。佐藤さんのように、少ない自己資金(頭金20万円)で始められるケースも珍しくありません。「お金がないからできない」のではなく、「お金がない状態から抜け出すために」不動産投資という選択肢があるのです。

まとめ:あなたのポートフォリオ、「攻め」の資産に偏っていませんか?

この記事の要点です。

- NISA・iDeCoだけでは「キャッシュフロー」「レバレッジ」「実物資産」の3つの死角が生まれる。

- 解決策は「攻める資産(NISA)」「守る資産(保険)」「土台となる資産(不動産)」の3本の矢を持つこと。

- 不動産は現役時代の「節税」と、リタイア後の「私的年金」という2つの役割を果たす、盤石な経済的土台である。

- 目先のキャッシュフローではなく、節税効果を含めた「年間トータルリターン」で考えることが重要。

もしあなたが、かつての佐藤さんのように「NISAだけだと、何だかモヤモヤする…」と感じているなら、それはポートフォリオに「土台」が欠けているサインかもしれません。

次のステップとして、まずは「不動産投資の全体像」を掴んでみませんか?あなたの「第3の矢」を見つけるお手伝いができれば幸いです。

【LINE登録者限定】不動産投資で失敗する前に読みたい「スタートアップ・バイブル」を無料配布中

今、公式LINEに友だち登録していただくと、

【知識ゼロから始める不動産投資スタートアップ・バイブル(PDF)】

を無料でプレゼントいたします。

年間300件以上の資産相談に乗るFPが「これだけは押さえてほしい」という知識を、この一冊に凝縮。多忙な会社員でも、最短ルートで資産形成を始めるための”勝利の方程式”がわかります。

ご登録後、すぐにPDFをお受け取りいただけます。まずはこのガイドで、失敗しないための第一歩を踏み出してください。